Joe Biden kolejnym prezydentem USA

Spis treści

Komentarz tygodniowy z dnia 9 listopada 2020 r.

Najważniejsze informacje w skrócie

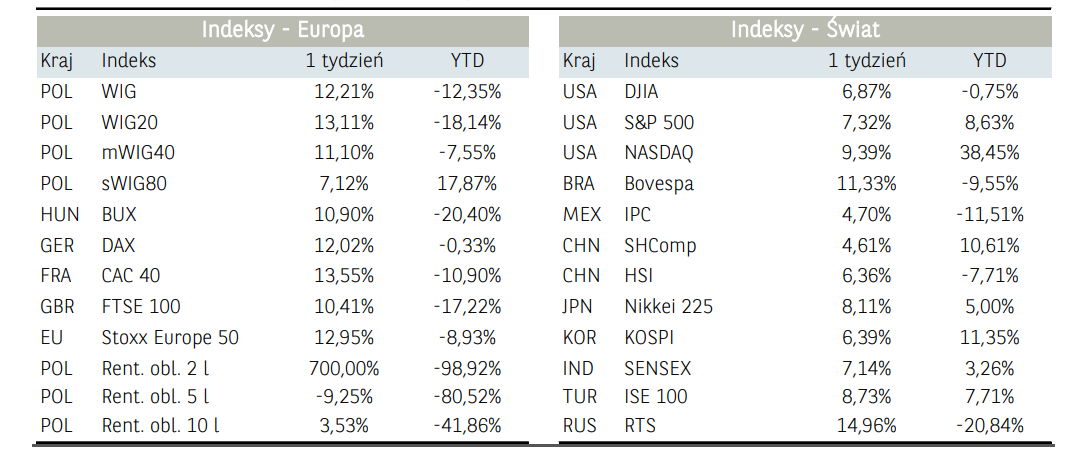

- W obliczu niepewności związanej z wynikiem wyborów w Stanach Zjednoczonych i przede wszystkim dynamicznego rozwoju pandemii koronawirusa na świecie, ubiegły tydzień był jednym z najlepszych dla parkietów giełdowych od miesięcy. W wypadku rynku polskiego, wzrost WIG20 o 11,97% był trzecim największym tygodniowym wzrostem w bieżącym milenium.

- Szeroki WIG wzrósł o 11,03%, przy wzroście niemieckiego DAX30 o 7,99%, francuskiego CAC40 o 7,98% i amerykańskiego S&P 500 o 7,32%. Powyższe stopy zwrotu jednoznacznie wskazują, iż na rynkach bazowych skala wzrostu była bardzo do siebie zbliżona, a to warszawski parkiet wyróżniał się in plus.

- W czwartek Rezerwa Federalna Stanów Zjednoczonych pozostawiła stopy procentowe na niezmienionym poziomie, co było naturalnie szeroko oczekiwanym stanowiskiem. Fed nie wprowadził także zmian do programu skupu aktywów. Na piątkowym posiedzeniu Rada Polityki Pieniężnej zdecydowała o utrzymaniu stóp procentowych na obecnym poziomie. RPP utrzymała prowadzone dotychczas programy zakupu skarbowych papierów wartościowych oraz kredyt wekslowy przeznaczony na refinansowanie kredytów udzielanych przedsiębiorcom przez banki.

Rynek finansowy. Polska i świat

Komentarz:

Ubiegły tydzień stał pod znakiem oczekiwania na wynik wyborów prezydenckich w Stanach Zjednoczonych. Podczas, gdy na kilka dni przed wyborami konsensusowym scenariuszem była wygrana Joe Bidena i przejęcie przez Demokratów kontroli w Senacie, tak kolejne dni ostatniego tygodnia wzbudzały coraz więcej niepewności zarówno w kontekście fotela prezydenta jak i władzy w Senacie. Ostatecznie scenariusz bazowy okazał się nietrafiony i wybory prezydenckie według największych mediów w Stanach Zjednoczonych wygrał Joe Biden, jednakże Senat pozostanie pod kontrolą Republikanów. Powyższe oznacza, iż prawdopodobieństwo wprowadzenia znaczącego pakietu stymulacyjnego maleje, a konieczność zaawansowanych negocjacji wpłynie nie tylko na jego kształt, lecz także na termin wprowadzenia. Uważamy, iż w obliczu rosnącej niepewności względem przyszłości stymulacji fiskalnej, większy ciężar będzie musiała ponieść Rezerwa Federalna, w mocy której jest kształt i rozmiar stymulacji monetarnej. Rosnące prawdopodobieństwo zwiększenia skali programu QE i utrzymania stóp procentowych na niskim poziomie przez wydłużony okres czasu jest czynnikiem negatywnym z punktu widzenia amerykańskiego dolara, a to z kolei powinno sprzyjać rynkom wschodzącym, w tym Polsce.

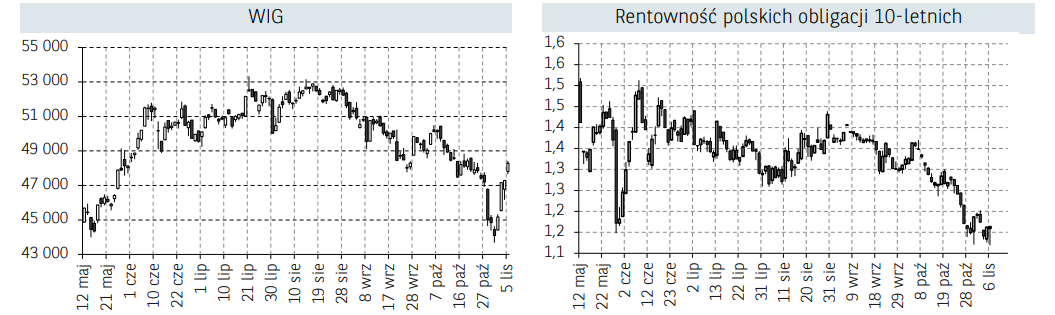

W obliczu niepewności związanej z wynikiem wyborów w Stanach Zjednoczonych i przede wszystkim dynamicznego rozwoju pandemii koronawirusa na świecie, ubiegły tydzień był jednym z najlepszych dla parkietów giełdowych od miesięcy. W wypadku rynku polskiego, wzrost WIG20 o 11,97% był trzecim największym tygodniowym wzrostem w bieżącym milenium. Wyższa tygodniowa stopa zwrotu z indeksu blue-chipów wystąpiła tylko raz w 2008 roku (+17,36%) i raz w 2001 roku (+14,33%). Dynamicznie zyskiwały jednakże wszystkie rynki, choć wartym odnotowania jest fakt, iż w Europie to właśnie WIG20 był liderem, co bardzo rzadko ma miejsce. Szeroki WIG wzrósł o 11,03%, przy wzroście niemieckiego DAX30 o 7,99%, francuskiego CAC40 o 7,98% i amerykańskiego S&P 500 o 7,32%. Powyższe stopy zwrotu jednoznacznie wskazują, iż na rynkach bazowych skala wzrostu była bardzo do siebie zbliżona, a to warszawski parkiet wyróżniał się in plus. Bardzo dużym wsparciem dla warszawskiego parkietu w ubiegłym tygodniu był sektor bankowy. Indeks WIGBanki zyskał aż 11,69%, co dla sektora zdominowanego przez duże podmioty jest nadzwyczaj dobrym wynikiem. Po raz kolejny w ostatnim czasie zaznaczamy, iż sektor bankowy naszym zdaniem w ostatnim kwartale osiągnął dołek na wyniku odsetkowym, przy jednoczesnej zauważalnej poprawie wyniku odsetkowego i redukcji kosztów. W nadchodzących kwartałach sektor ma przed sobą wciąż szereg czynników negatywnych takich jak uporanie się z kwestią kredytów CHF, czy poziom składek na BFG. Uważamy jednakże, iż znaczna część tych kwestii znajduje swoje odzwierciedlenie w cenach, więc zakładając konserwatywnie brak pozytywnych zaskoczeń, potencjał do dalszych spadków cen akcji banków naszym zdaniem jest już ograniczony, a to oznacza że znika główny czynnik ciążący notowaniom warszawskiego parkietu w ostatnich miesiącach.

Wzrost apetytu na ryzyko przełożył się na spadek wartości dolara amerykańskiego. Indeks dolara (wartość dolara względem koszyka walut) potaniał o blisko 2%. Powyższe przełożyło się naturalnie na notowania polskiego złotego, który zakończył tydzień poniżej poziomu 3,80, chociaż na początku tygodnia za jednego dolara było trzeba płacić już 3,95 zł. Spadek siły dolara jednoznacznie pozytywnie przekłada się na sentyment względem rynków wschodzących,

gdzie w ostatnich dniach obserwujemy wzrosty. Pomimo otoczenia sprzyjającego zakupom ryzykownych aktywów, w ostatnim tygodniu widocznie zyskiwały także notowania złota rosnąc o 3,91%, co może być odpowiedzią na oczekiwania względem wzmożonego luzowania polityki monetarnej przez Fed.

Informacja dot. rynku funduszy inwestycyjnych

W związku z wzrostami na rynkach akcji, ubiegły tydzień przyniósł wzrost wycen przede wszystkim funduszy akcji. Liderem był segment funduszy akcji polskich z wynikiem 5,33%. Zarówno fundusze akcji polskich uniwersalne jak i małych i średnich spółek zanotowały zbliżone stopy zwrotu w wysokości kolejno 5,71% i 5,62%. Drugim najlepszym segmentem w ubiegłym tygodniu był segment funduszy akcji zagranicznych z wynikiem 4,83%. W powyższym najlepiej radzili sobie zarządzający funduszami akcji europejskich rynków rozwiniętych (+5,88%). Z drugiej strony najsłabiej wypadła grupa funduszy akcji tureckich (-0,31%). Dobrze wśród głównych segmentów wypadły także fundusze rynku surowców (+4,22%).

Fundusze dłużne zagraniczne zakończyły tydzień z wynikiem na poziomie 0,83%. Fundusze dłużne PLN zachowywały się słabiej i średnio zyskały jedynie 0,27%. Najlepiej relatywnie radziła sobie grupa funduszy papierów dłużnych polskich skarbowych długoterminowych (+0,35%), a najsłabiej papierów dłużnych polskich uniwersalnych (0,13%).

Sytuacja makroekonomiczna. Polska i świat

Komentarz:

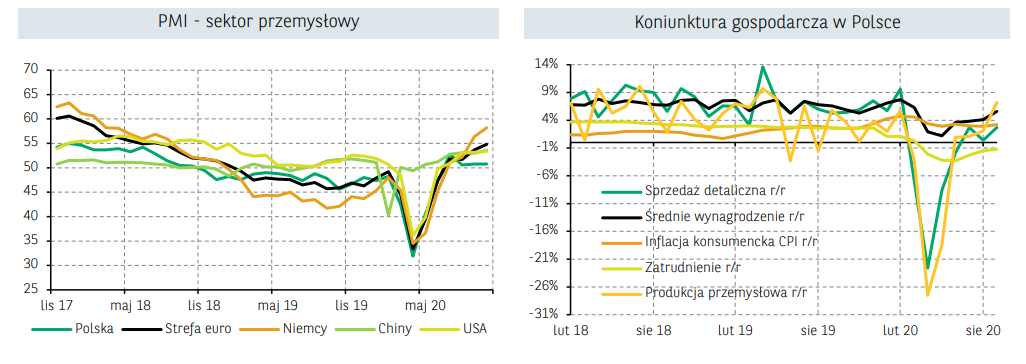

W poniedziałek zostały opublikowane indeksy PMI dla sektora przemysłowego, które w większości przypadków odnotowały niewielkie wzrosty. W Polsce wskaźnik ten nie zmienił się w stosunku do wrześniowego wskazania i wyniósł 50,8 pkt. Mimo trwającej pandemii koniunktura w strefie euro jest lepsza niż w Stanach Zjednoczonych. Dla strefy euro PMI przemysłowy w październiku wyniósł 54,8 pkt (+1,1 pkt wobec września). Natomiast w USA indeks wzrósł zaledwie o 0,2 pkt do 53,4. Dane te mogą nieco zmniejszyć obawy związane z negatywnym wpływem lockdownu na przemysł. Co więcej, silniejszy przemysł w strefie euro niż w Stanach Zjednoczonych może dodatkowo wspierać aprecjacje euro w najbliższym czasie.

W czwartek Rezerwa Federalna Stanów Zjednoczonych pozostawiła stopy procentowe na niezmienionym poziomie, co było naturalnie szeroko oczekiwanym stanowiskiem. Fed nie wprowadził także zmian do programu skupu aktywów. Prezes Jerome Powell wskazywał na konferencji po posiedzeniu, iż program luzowania ilościowego będzie utrzymany w co najmniej takim tempie jak teraz, lecz stwierdził także, że dalsza stymulacja monetarna jak i fiskalna może być konieczna. Powyższe odczytujemy, jako możliwość zwiększenia skali programu QE w nadchodzących miesiącach, w szczególności w związku z brakiem materializacji scenariusza „blue wave”, czyli przejęcia całkowitej władzy przez Demokratów. Podział władzy oznacza, iż procedowanie znaczących programów stymulacji fiskalnej będzie utrudnione, w związku z czym większy ciężar spadnie na Fed. Uważamy, że może się to właśnie przełożyć na zwiększony program luzowania ilościowego.

Na piątkowym posiedzeniu Rada Polityki Pieniężnej zdecydowała o utrzymaniu stóp procentowych na obecnym poziomie. RPP utrzymała prowadzone dotychczas programy zakupu skarbowych papierów wartościowych oraz kredyt wekslowy przeznaczony na refinansowanie kredytów udzielanych przedsiębiorcom przez banki. Zaznaczono jednak, że terminy oraz skala prowadzonych operacji będzie uzależnione od warunków rynkowych. Zdaniem Rady zaostrzenie restrykcji epidemicznych przyczynią się do ponownego wyraźnego osłabienia koniunktury w IV kw. br. W szczególności negatywnie na krajową koniunkturę wpływać będzie obniżenie aktywności w sektorze usług. NBP opublikował również projekcje ścieżki PKB i CPI w następnych latach. Roczna dynamika cen znajdzie się w przedziale 3,4–3,5% w 2020 roku (wobec 2,9–3,6% w projekcji z lipca 2020 r.). W kolejnych latach obniży się do około 1,8–3,2% w 2021 roku (wobec 0,3– 2,2%) oraz 1,6–3,6% w 2022 roku. (wobec 0,6–2,9%). W porównaniu z lipcową projekcją znacznie złagodzono spadek PKB w bieżącym roku, do około -4,1 – -3,0% w 2020 r. wobec poprzednio -7,2 – -4,2%. W kolejnym roku skala odbicia będzie natomiast o wiele słabsza bo około 0,8–4,5% wobec 2,1–6,6%. Żywsze ożywienie NBP prognozuje natomiast w 2022 roku do 3,8–7,8% wobec 1,9–6,0%.

Źródło: Biuro Maklerskie Banku BNP Paribas S.A.