Dalsze spadki na rynkach finansowych

Komentarz tygodniowy z dnia 23 marca 2020 r.

Najważniejsze informacje w skrócie:

- Miniony tydzień przyniósł kontynuację paniki na rynkach finansowych, chociaż należy zaznaczyć iż nie objęła ona wszystkich segmentów rynku jak miało to miejsce w poprzednich okresach. Pozytywnie na stabilizację części rynków wpływały ogłaszane przez poszczególne rządy jak i banki centralne kolejne programy stymulacji fiskalnej jak monetarnej.

- Rada Polityki Pieniężnej podjęła decyzję o obniżce stopy referencyjnej NBP o 0,5 pkt. proc. do poziomu 1,00%. Oceniamy, iż pierwsza od 5 lat zmiana stóp była zgodna z oczekiwaniami rynku.

- W bieżącym tygodniu uwaga inwestorów również będzie skierowana na doniesienia dotyczące koronawirusa i potencjalnego wpływu na globalną gospodarkę. Względem poprzedniego, ciekawej zapowiada się bieżący tydzień w kalendarium makroekonomicznym, w którym pojawią się między innymi wstępne odczyty PMI za marzec dla Japonii, USA oraz gospodarek ze Starego Kontynentu.

Rynek finansowy. Polska i świat:

Komentarz:

Miniony tydzień przyniósł kontynuację paniki na rynkach finansowych, chociaż należy zaznaczyć iż nie objęła ona wszystkich segmentów rynku jak miało to miejsce w poprzednich okresach. Pozytywnie na stabilizację części rynków wpływały ogłaszane przez poszczególne rządy jak i banki centralne kolejne programy stymulacji fiskalnej jak monetarnej. Obecnie jedynie nieliczne kraje nie podjęły wyraźnych działań mających zapobiec konsekwencjom zastojów gospodarczych z którymi mamy do czynienia. Prawdopodobne konsekwencje bieżących wydarzeń będą ciążyć gospodarce jeszcze przez wiele kwartałów, a powrót do stanu sprzed wystąpienia bieżącego kryzysu zajmie o wiele więcej czasu niż pierwotnie zakładano. Co więcej, pandemia koronawirusa przeradza się w kryzys płynności na rynkach finansowych, czemu starają się przeciwdziałać przede wszystkim banki centralne. Obecnie obserwujemy bardzo duży popyt na amerykańskiego dolara, nie tylko w Polsce, lecz również wszystkich krajach strefy euro oraz w szczególności na rynkach wschodzących. Powyższe wyraźnie wpływa na wzrosty kursów walutowych – notowania USD/PLN po pokonaniu lokalnych ekstremów z 2016 roku znajdują się obecnie na najwyższym poziomie od 2002 roku. W stosunku do euro polski złoty ostatni raz tak słaby był w 2009 roku, natomiast względem franka w 2015 roku kiedy to Szwajcarski Bank Narodowy uwolnił kurs EUR/CHF.

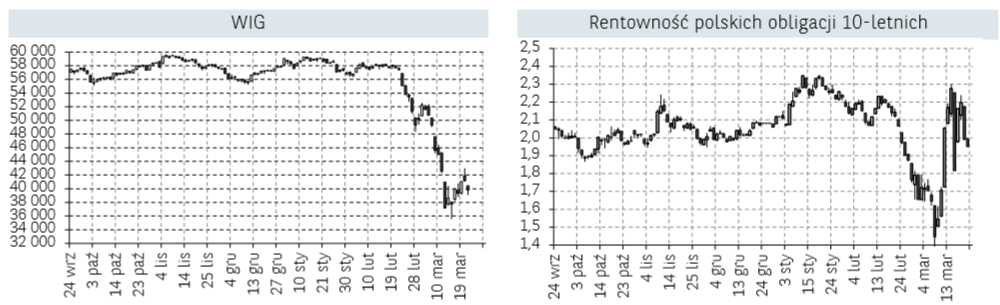

Problemy z płynnością jednoznacznie identyfikujemy na rynku długu. W ubiegłym tygodniu handel polskimi obligacjami skarbowymi na rynku międzybankowym praktycznie zamarł, co przełożyło się na duże skoki w poziomach rentowności (ze względu na dużą zmienność realizowanych cen transakcyjnych). Jeszcze większy zanik płynności obserwujemy na polskim rynku obligacji korporacyjnych, co przekłada się na spadek cen poniżej wartości nominalnej nawet dla największych podmiotów na rynku. Bieżące działania Narodowego Banku Polskiego, który w ubiegłym tygodniu ogłosił wprowadzenie skupu aktywów (QE) na ten moment okazują się zupełnie niewystarczające, co zwiększa prawdopodobieństwo rozszerzenia programu.

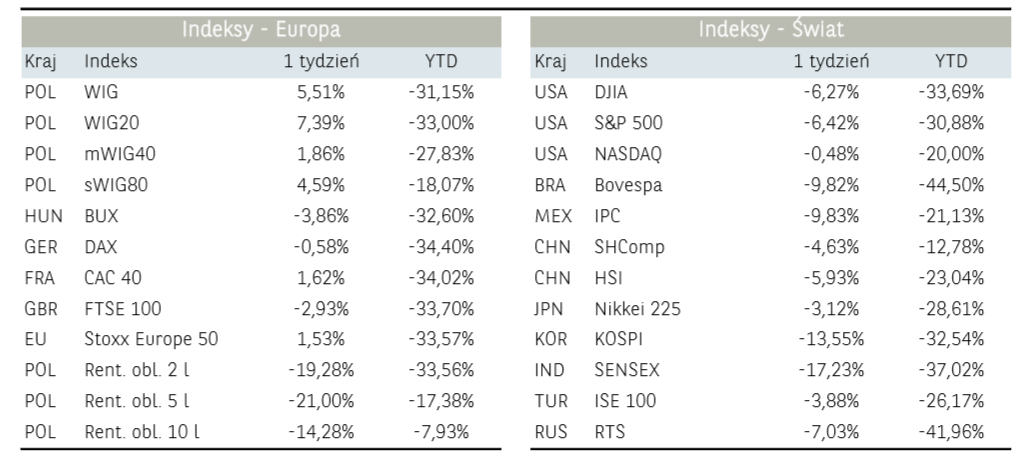

Na giełdach ubiegły tydzień miał różny przebieg. Amerykański S&P 500 stracił aż 14,98%, co przekłada się na stratę od początku marca w wysokości 21,98%. Z drugiej strony strata niemieckiego DAX30 wyniosła zaledwie 3,28%. W powyższym otoczeniu w szczególności na uznanie zasługuje warszawski WIG, który po tym jak na początku tygodnia sięgnął minimów z 2011 roku, ostatecznie wzrósł o 6,53%. Wzrosty notował przede wszystkim WIG20 (+8,96%) oraz sWIG80 (+4,99%). Pomimo, iż bieżące poziomy wycen są najbardziej atrakcyjne od wielu lat, podchodzimy do ubiegłotygodniowych wzrostów z ostrożnością, gdyż coraz bardziej klarowny wydaje się fakt, iż kwarantanna, nie tylko w Polsce, lecz również w wielu krajach Europy, potrwa o wiele dłużej niż wcześniej zakładano. Niemniej jednak inwestorzy długoterminowi, którzy obecne poziomy wycen uważają za korzystne, będą stanowić wsparcie dla notowań.

Na rynku surowców uwagę zwracają notowania złota, które powróciły do poziomu poniżej 1500 USD, co wynikało w dużej mierze z zamykania pozycji długich przez fundusze, które musiały pokryć straty na pozostałych rynkach. Przy obecnym poziomie cen złota pozostajemy pozytywnie nastawieni, gdyż wzrostom powinny sprzyjać kolejne pakiety stymulacji fiskalnej jak i monetarnej, które będą potęgować skale zadłużenia największych gospodarek. Zwracamy także uwagę na bardzo niskie ceny ropy naftowej, które naszym zdaniem są nie do utrzymania w długim terminie na poziomie ok. 20 USD za baryłkę, który wcześniej notowany był w 2002 roku. Ekonomiści BNP Paribas prognozują, iż ceny czarnego złota będą odbijać w kierunku 48 USD w czwartym kwartale bieżącego roku.

Informacja dot. rynku funduszy inwestycyjnych:

Odbicie notowań indeksu WIG na warszawskim parkiecie przełożyło się w dużym stopniu na wyniki funduszy inwestycyjnych w segmencie akcji polskich, które z wynikiem 4,25% były liderem pod względem stopy zwrotu w ubiegłym tygodniu. Średnia dla grupy funduszy akcji polskich uniwersalnych wyniosła 6,17% oraz 4,98% dla funduszy z grupy małych i średnich spółek. Fundusze akcji zagranicznych poniosły natomiast średnią stratę w wysokości 6,25%. Najgorzej radziły sobie fundusze akcji azjatyckich bez Japonii (-10,46%) jak i ogólnie cała grupa funduszy akcji rynków wschodzących (-8,54%). Bardzo słabo wypadły również fundusze rynku surowców (-6,33%) za sprawą spadku ceny złota. Fundusze dłużne PLN poniosły średnią stratę w wysokości 1,03%. Na wynikach segmentu ciążyły przede wszystkim fundusze długoterminowe uniwersalne (-1,15%) oraz fundusze dłużnych polskich papierów korporacyjnych (-1,05%), które mierzą się przede wszystkim z zanikiem płynności na polskim rynku. Fundusze dłużne zagraniczne poniosły średnią stratę w wysokości aż 4,82%.

Sytuacja makroekonomiczna. Polska i świat:

Komentarz:

W minionym tygodniu w otoczeniu rozszerzającej się epidemii COVID-19 na boczny plan zeszły dane z realnej gospodarki, tym bardziej że w większości przypadków obejmują okres z przed rosnącej liczby przypadków i tym samym posiadają mniejszą wartość prognostyczną. Pod tym względem ciekawej zapowiada się bieżący tydzień, w którym poznamy między innymi wstępne odczyty PMI za marzec dla Japonii, USA oraz gospodarek ze Starego Kontynentu oraz indeks Uniwersytetu Michigan, który obrazuje ocenę bieżących warunków ekonomicznych oraz oczekiwań co do kształtowania się tych warunków w przyszłości przez amerykańskie gospodarstwa domowe.

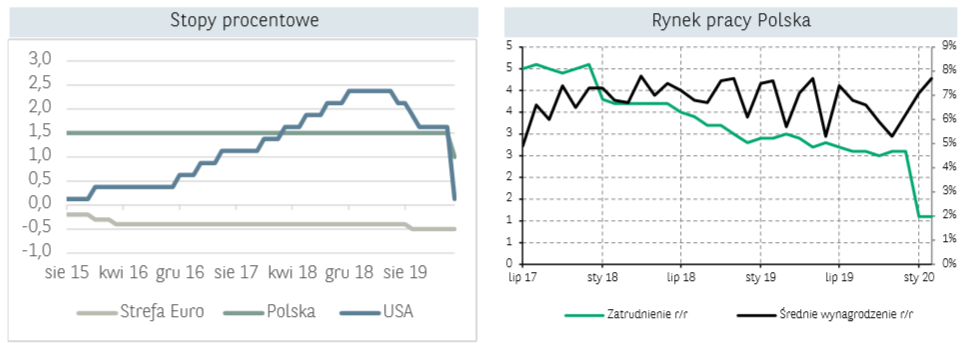

Poprzedni tydzień upłynął natomiast pod znakiem publikacji pakietów pomocowych przez rządy oraz zapowiedzi nadzwyczajnych działań ze strony największych banków centralnych, w tym NBP. Rada Polityki Pieniężnej podjęła decyzję o obniżce stopy referencyjnej NBP o 0,5 pkt. proc. do poziomu 1,00%. Oceniamy, iż pierwsza od 5 lat zmiana stóp była zgodna z oczekiwaniami rynku, po tym jak taki ruch zasugerował w ostatnich dniach prezes Glapiński. Śladem innych banków centralnych na świecie, luzowanie polityki monetarnej przez NBP ma na celu złagodzenie gospodarczych skutków epidemii koronawirusa. Zwracamy uwagę, iż obniżka stóp procentowych w Polsce będzie miała wpływ na stopniowy spadek oprocentowania depozytów i obligacji skarbowych. Dodatkowo NBP wprowadził swego rodzaju program luzowania ilościowego . Obecnie skupuje obligacje na rynku wtórnym, w prowadza operacje repo dla banków o raz kredyt wekslowy (na wzór operacji TLTRO prowadzonych przez EBC).

Jednocześnie w minionym tygodniu rząd premiera Morawieckiego ogłosił założenia pakietu wsparcia gospodarki, które w tym na dniach mają przybrać formę ustawy. Łączna skala symulacji fiskalnej ma sięgnąć 211 mld zł, w tym bezpośrednie wydatki państwa o wartości 61.3 mld zł. Pozostałą część stanowić będą gwarancje zapewnione przez BGK i spółki grupy PFR. Przedstawiony pakiet składa się z pięciu filarów:

- Bezpieczeństwo pracowników: Celem działań w tym obszarze jest ochrona miejsc pracy, co ma z kolei umożliwić gospodarce szybki powrót do wzrostu gdy pandemia zostanie już zahamowana.

- Pakiet dla przedsiębiorców: Celem działań, opiewających na łączną kwotę 73.2 mld zł., w tym 4.9 mld bezpośrednich wydatków, jest umożliwienie firmom działalności do czasu opanowania epidemii i odbudowy popytu.

- Ochrona zdrowia: Celem wydatków, wartych około 7.5 mld zł jest finansowanie walki z epidemią. Zakres działań ma objąć wzrost świadczeń opieki zdrowotnej, dostarczanie informacji oraz dofinansowanie sprzętu i infrastruktury.

- Wzmocnienie systemu finansowego: Pakiet ma na celu zwiększenie możliwości kredytowych sektora finansowego i zakłada uruchomienie środków wartych 70.3 mld zł.

- Inwestycje publiczne o wartości 30 mld zł: Celem działań w tym obszarze jest wsparcie wzrostu gospodarczego. Jest to „klasyczne” działanie antykryzysowe, które powinno przyczynić się do utrzymania miejsc pracy, szczególnie w branżach wrażliwych na zamówienia publiczne np. budownictwo. Inwestycje rządu mają objąć drogi samorządowe, cyfryzację, modernizację szkół i transformację energetyczną.

Potencjalna skuteczność przedstawionych pakietów jest naszym zdaniem wysoka jednak będzie zależeć od rozwiązań szczegółowych, które są obecnie trudne do oceny. Z punktu widzenia fiskalnego, zwiększą natomiast deficyt budżetowy o około 3.0% PKB, tak że w 2020 roku wynik sektora finansów publicznych (wg. ESA) zamknie się deficytem około 4% PKB.

Źródło: Biuro Maklerskie Banku BNP Paribas S.A.