Polskie dane gospodarcze poniżej konsensusu

Spis treści

Komentarz tygodniowy z dnia 21 września 2020 r.

Najważniejsze informacje w skrócie

- Najważniejszym wydarzeniem tygodnia było środowe posiedzenie Rezerwy Federalnej Stanów Zjednoczonych. Zgodnie z oczekiwaniami Fed nie zmienił stóp procentowych.

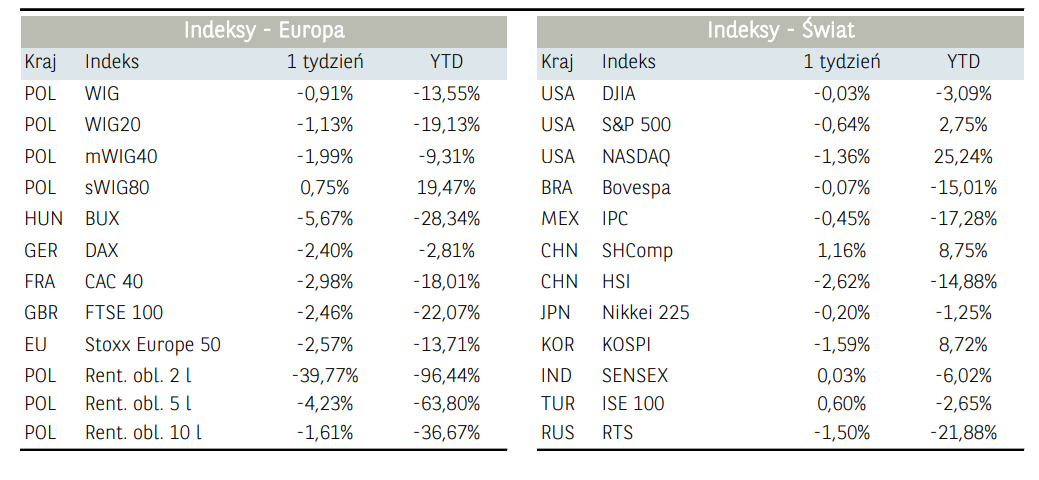

- Główne indeksy akcyjne zakończyły tydzień umiarkowanym spadkiem. Wśród największych spółek, widać w tym miesiącu odwrót kapitału ze spółek technologicznych w kierunku spółek cyklicznych w tym. min z sektora materiałowego. Niestety na tle rynków bazowych, jak i pozostałych rynków emerging markets, krajowy parkiet wyróżniał się negatywnie.

- W minionym tygodniu poznaliśmy podstawowe dane z polskiej gospodarki za sierpień. Zarówno sprzedaż detaliczna, jak i produkcja przemysłowa okazały się być poniżej konsensusu.

Rynek finansowy. Polska i świat

Komentarz:

Najważniejszym wydarzeniem tygodnia było środowe posiedzenie Rezerwy Federalnej Stanów Zjednoczonych. Zgodnie z oczekiwaniami Fed nie zmienił stóp procentowych. Jedną z najbardziej interesujących inwestorów kwestii była publikacja, jak zawsze we wrześniu, najnowszych prognoz gospodarczych oraz tzw. dot-chartu, czyli wykresu pokazującego oczekiwania względem poziomu przyszłych stóp procentowych dokonane przez członków FOMC. Powyższy wykres pokazał, iż jakakolwiek podwyżka stopy funduszy federalnych do końca 2023 roku jest mało prawdopodobna. Poprawie względem czerwca uległy natomiast projekcje makroekonomiczne. Mediana prognoz członków FOMC zakłada, że w 2020 roku PKB Stanów Zjednoczonych spadnie o 3,7% wobec zakładanego spadku o 6,5% w czerwcu. Nieznacznie zmieniły się oczekiwania inflacyjne. Mediana projekcji członków FOMC dla inflacji wzrosła z 0,8% do 1,2% w 2020 r. oraz z 1,6% do 1,7% w 2021 r. Według tych założeń dopiero w 2023 roku inflacja PCE miałaby osiągnąć 2%. W związku z wprowadzeniem średniego celu inflacyjnego przez Fed i prognozami zakładającymi, iż inflacja w USA nie powróci do poziomu 2% aż do 2023 roku (wg. nowego podejścia Fed

inflacja powinna przez najbliższe lata być powyżej poziomu 2%, aby nadrobić okres przebywania wskaźnika poniżej tego poziomu) część inwestorów oczekiwała nowych działań ze strony Rezerwy Federalnej. Pomimo, iż obecnie ciężko jest oczekiwać jeszcze szerszej stymulacji ze strony Fed, dalsza przewaga podaży, w szczególności na rynku amerykańskim jasno pokazała, iż część rynku miała takie nastawienie.

Ostatecznie główne indeksy bazowe zakończyły tydzień umiarkowanym spadkiem. Wśród największych spółek, widać w tym miesiącu odwrót kapitału ze spółek technologicznych w kierunku spółek cyklicznych w tym. min z sektora materiałowego. Indeks S&P 500 Materials zyskał we wrześniu ponad 4%, podczas gdy S&P 500 Information Technology stracił prawie 10%. W drugiej połowie tygodnia z jednej strony wsparciem pozostawały dane makroekonomiczne oraz zapowiedź publikacji nowego projektu pakietu stymulacyjnego amerykańską gospodarkę o wartości 1,52 bln USD przez grupę posłów Demokratów i Republikanów, a z drugiej strony inwestorom ciążyły negatywne informacje odnośnie rozprzestrzeniania się wirusa COVID-19 w Europie. W piątek, Dania i Grecja ogłosiły nowe ograniczenia, aby powstrzymać rosnące poziomy nowych przypadków zakażeń koronawirusem w niektórych

ze swoich największych miast, podczas gdy Wielka Brytania rozważa nowy, powszechny lockdown.

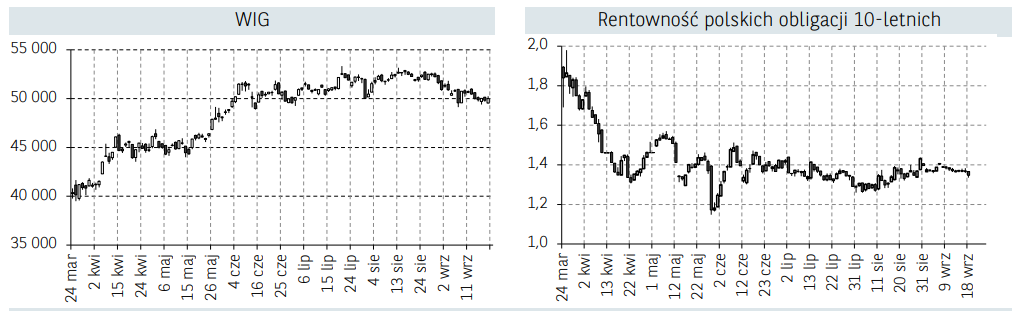

Na tle rynków bazowych, jak i pozostałych rynków emerging markets, krajowy parkiet wyróżniał się negatywnie. WIG20 stracił ponad 2,0% a blue chipom w największym stopniu ciążył sektor paliwowy i energetyczny. W piątek przypadał z kolei tzw. dzień trzech wiedź. Wygasanie kolejnej serii kontraktów terminowych implikowało jak zwykle w takich przypadkach zwiększoną aktywność inwestorów w ostatniej fazie handlu. Ostatnie dwie godziny sesji na GPW przebiegało pod dyktando strony podażowej, a WIG20 zakończył handel w okolicach 1730 punktów, tj. dolnego ograniczenia konsolidacji bocznego trendu obecnego od czerwca b.r., przy czym obroty i zmienność były niższe niż zwykle w dniu trzech wiedźm. Wydarzeniem tygodnia na GPW było ogłoszenie przez Allegro zamiaru przeprowadzenia oferty publicznej i debiutu na GPW. Wg informacji PAP Biznes potencjalna wycena spółki może sięgać około 45 mld zł, co stawiałoby ją na 1 miejscu pod względem kapitalizacji krajowych spółek na warszawskiej giełdzie. W minionym tygodni odbyło się także posiedzenie RPP – stopy procentowe zgodnie z oczekiwaniami utrzymane zostały na dotychczasowym poziomie, Rada nie zmieniła także swojego komentarza odnośnie spodziewanej poprawy koniunktury oraz braku dostosowania kursu złotego do bieżącej sytuacji gospodarczej.

W minionym tygodniu nastąpiło odreagowanie na rynku ropy naftowej, a ceny gatunku brent wzrosły do ponad 41 USD/baryłka. Powyższe wynikało przede wszystkim z dwóch czynników – lepszych od oczekiwań, tygodniowych odczytów stanu zapasów ropy naftowej w USA wskazujących na ich spadek oraz doniesień odnośnie możliwych likwidacji rafinerii w Azji, co może ograniczać dostępność produktów ropopochodnych. Wydaje się jednak, że w krótkim terminie kluczowa będzie jednak kwestia odbudowy strony popytowej rynku surowca oraz produktów ropopochodnych, w szczególności paliwa lotniczego. Na powyższą kwestię zwrócili uwagę min. przedstawiciele państw OPEC+, którzy odbyli w zeszłym tygodniu spotkanie online poświęcone temu zagadnieniu.

Informacja dot. rynku funduszy inwestycyjnych

W ubiegłym tygodniu obserwowaliśmy dużą różnicę w stopach zwrotu z funduszy akcji. Zarządzający funduszami akcji zagranicznych osiągnęli średnią stopę zwrotu na poziomie 0,59% i znaleźli się na podium zaraz za zarządzającymi funduszami rynku surowców (0,70%). Na powyższy wynik pozytywnie wpływały stopy zwrotu funduszy akcji rynków wschodzących (1,78%%). Z drugiej strony negatywnie kontrybuował węższy

segment funduszy europejskich rynków wschodzących z średnią stopą zwrotu na poziomie -0,55%. Bliżej do tego ostatniego segmentu było zarządzającym funduszami akcji polskich, którzy stracili średnio 0,73%.

Na rynku funduszy dłużnych PLN wszystkie grupy funduszy zanotowały średnio wzrost wycen. Najlepiej poradziły sobie fundusze dłużnych polskich papierów skarbowych długoterminowych zyskując 0,11%. Relatywnie najsłabiej poradziły sobie fundusze uniwersalne rosnąc jedynie o 0,01%.

Sytuacja makroekonomiczna. Polska i świat

Komentarz:

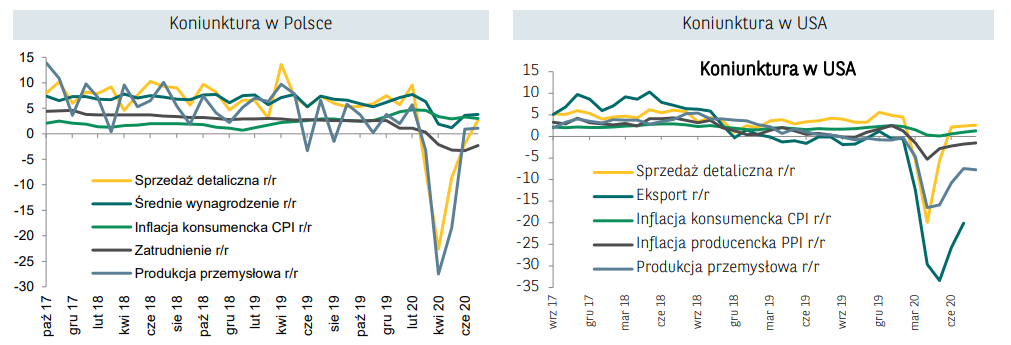

W minionym tygodniu poznaliśmy podstawowe dane z polskiej gospodarki za sierpień. Zarówno sprzedaż detaliczna, jak i produkcja przemysłowa okazały się być poniżej konsensusu. Produkcja sprzedana przemysłu w sierpniu wzrosła o 1,5% r/r przy oczekiwaniach rzędu 2,8% r/r, przy czym był to wzrost o 0,6% m/m. Obserwujemy jednak stopniową normalizację tempa odbicia z post-covidowego dołka. Wzrost produkcji w ujęciu rocznym napędzany był głównie produkcją dóbr trwałych konsumpcyjnych (wzrost o 12,7% r/r). Spadła produkcja dóbr związanych z energią (-5,7% r/r) i dóbr inwestycyjnych (-1,6% r/r). Podano także odczyt cen producentów (inflacja PPI), który wyniósł -1,2% r/r

(-0,8% r/r wg konsensusu), na co wpływały mocne spadki cen ropy naftowej i węgla koksującego.

Jeżeli chodzi o sprzedaż detaliczną, to w cenach stałych wzrosła ona w sierpniu o 0,5% r/r (+2,6% r/r oczekiwania), a w ujęciu miesiąc do miesiąca spadła o 2,6%. Podobnie jak w przypadku przemysłu, w sprzedaży również obserwowana jest normalizacja dynamik odbicia z marcowego dołka. Ponadto w sierpniu (miesiąc wakacyjny) część wydatków konsumpcyjnych mogła być przesunięta w kierunku usług. W ujęciu sektorowym największy spadek r/r odnotowała sprzedaż samochodów i części (-5% r/r) oraz w kategorii pozostałe (-6,2% r/r). Wzrosty (choć

również mniejsze niż w lipcu) cechowały sprzedaż mebli, RTV i AGD (+10,2% r/r) oraz tekstyliów, odzieży i obuwia (+1,2% r/r). Postępujące odejście od lockdown widać w udziale sprzedaży internetowej (6,1% w sierpniu vs 5,6% na początku roku i 11,9% szczyt w kwietniu). Lepiej wyglądały dane z rynku pracy za sierpień. Zatrudnienie wprawdzie spadło o 1,5% r/r , co było zgodne z konsensusem, jednak był to kolejny miesiąc spowolnienia spadku (-2,3% r/r w lipcu, a w sierpniu utworzono 43 tys. etatów). Wynagrodzenia wzrosły z kolei o 4,1%, nieznacznie powyżej oczekiwań (4,0%) oraz wyniku za lipiec (+3,8% r/r). W rezultacie średnia pensja w Polsce w sektorze przedsiębiorstw wyniosła 5337 zł brutto.

Jeżeli chodzi o istotniejsze dane publikowane na świecie to poznaliśmy lepsze od oczekiwań odczyty niemieckiego indeksu ZEW, który we wrześniu wyniósł 77,4 pkt. wobec oczekiwanego spadku do 69,8 z 71,5 pkt w sierpniu. Produkcja przemysłowa i sprzedaż detaliczna w Chinach okazały się być w sierpniu nieco powyżej prognoz, z drugiej strony analogiczne dane dla Stanów Zjednoczonych były poniżej oczekiwań.

Źródło: Biuro Maklerskie Banku BNP Paribas S.A.