Mocny spadek PKB w II kwartale 2020 r.

Spis treści

Komentarz tygodniowy z dnia 7 września 2020 r.

Najważniejsze informacje w skrócie

- Ubiegły tydzień przyniósł mocny wzrost zmienności na globalnych rynkach akcji i zmianę kierunku na spadkowy w drugiej części tygodnia.

- Jeżeli chodzi o krajowy rynek akcji, to indeks blue chipów „antycypował” korektę na Nasdaq i notował spadki już od początku ubiegłego tygodnia, będąc jednym ze słabszych indeksów w regionie. WIG tracąc 3,28% zaliczył najgorszy tydzień od marcowego krachu.

- Ostateczne dane o polskim PKB w II kw. potwierdziły wstępne wyniki spadku o 8,2% r/r (-8,9% kw/kw po odsezonowaniu). Popyt krajowy zniżkujący o 9,5% r/r okazał się głównym motorem recesji. Dane potwierdziły największe spadki w sektorach bezpośrednio dotkniętych lockdown.

Rynek finansowy. Polska i świat

Komentarz:

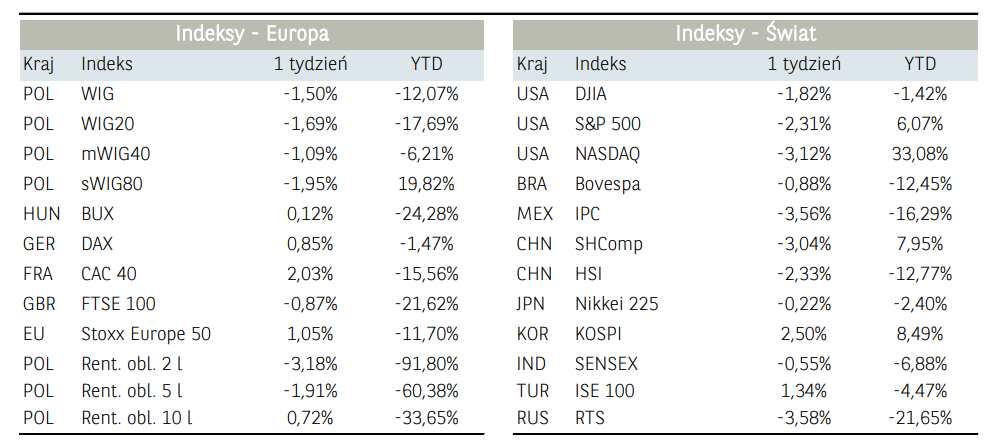

Ubiegły tydzień przyniósł mocny wzrost zmienności na globalnych rynkach akcji i zmianę kierunku na spadkowy w drugiej części tygodnia. Pierwsza część tygodnia oznaczała jednak wzrosty indeksów, głównie amerykańskich za sprawą akcji technologicznych. W centrum zainteresowania inwestorów znalazły się akcje Apple i Tesli, które po raz pierwszy notowane były po splitach akcji. W efekcie sierpień dla indeksu S&P500 był najlepszym od kilku dekad. W

drugiej części tygodnia nastroje na parkietach uległy jednak diametralnej zmianie, a czwartkowa przecena głównych indeksów od początku czerwca. W tym dniu indeks S&P500 stracił ponad 3,5% a technologiczny Nasdaq100 blisko 5,0%, co zniosło wzrosty z ostatnich kilkunastu dni. Spadki napędzali najwięksi technologiczni giganci, którzy wcześniej przodowali we wzrostach. Akcje Apple straciły 8%, Microsoft ponad 6,0%, a Amazon czy Alphabet w okolicach 5,0%. Spadki dotknęły również notowania Tesli, gdzie kurs tąpnął o blisko 9,0%. W efekcie pierwszy tydzień września na światowych parkietach okazał się być najgorszym od początku lipca. Ostatecznie tygodniowa zmiana Nasdaq 100 wyniosła jedynie -3,12%, lecz licząc od tygodniowego maksimum do minimum, spadek w trakcie tygodnia sięgał ponad 10%. Zwracamy przy tym uwagę, iż opisane rynkowe ruchy nie zmieniają pozytywnej perspektywy długoterminowej – od marcowego minimum Nasdaq 100 wzrósł o 71,62%, a jego notowania na skutek korekty spadły jedynie do poziomów ostatnio obserwowanych w połowie sierpnia br. W trakcie weekendu pojawiły się doniesienia, które mogą częściowo tłumaczyć korektę spółek technologicznych w Stanach Zjednoczonych. W ostatnich tygodniach obserwowany był rosnący wolumen obrotu na opcjach na spółki notowane na Nasdaq. Otóż wg. Financial Times poza coraz bardziej aktywnymi inwestorami indywidualnymi, graczem który stał za kupnem opcji call (a więc na wzrost cen akcji spółek) był japoński Softbank. Równocześnie druga strona transakcji (czyli biura maklerskie i animatorzy), którzy sprzedawali Softbankowi opcje, zabezpieczali swoje pozycje kupując akcje lub kontrakty na nie, co mogło napędzać ostatnie wzrosty. W tym kontekście szybka korekta w ostatnich dniach mogła w pewnym sensie „oczyścić” rynek i sprowadzić go bliżej poziomu równowagi.

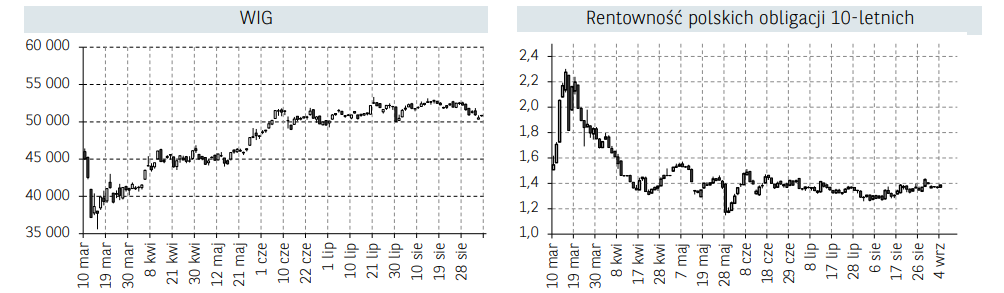

Jeżeli chodzi o krajowy rynek akcji, to indeks blue chipów „antycypował” korektę na Nasdaq i notował spadki już od początku ubiegłego tygodnia, będąc jednym ze słabszych indeksów w regionie. WIG tracąc 3,28% zaliczył najgorszy tydzień od marcowego krachu. Zgodnie z tendencją obserwowaną przez ostatnie półrocze na warszawskiej giełdzie, relatywnie najsłabszy okazał się segment dużych spółek. WIG20 stracił 3,92% i zakończył tydzień testem kluczowego poziomu 1740 pkt., który wyznacza dolne ograniczenie konsolidacji trwającej od początku lipca. Jego trwałe przebicie byłoby pierwszym sygnałem przemawiającym za zakończeniem lokalnego trendu wzrostowego, co mogłoby przyczynić się do wzmożonej podaży. Sesja w piątek potwierdziła, iż część rynku jest zaangażowana w jego obronę, gdyż po ataku w okolicę 1740 pkt. podaż skapitulowała, pomimo widocznie minorowego sentymentu na rynkach bazowych. W ramach WIG20 jedynie 2 spółki zakończyły tydzień z dodatnim bilansem – JSW (+6,16%) i LPP (+0,07%). Pozostałe spółki zanotowały spadkowy tydzień, a w szczególności negatywnie prezentował się sektor energetyczny – Tauron stracił aż 19,85% a PGE 13,69%. Nieznacznie lepiej prezentowała się sytuacja w mWIG40, gdzie 9 spółek zanotowało wzrosty. Liderami spadków były natomiast spółki medyczne – Mabion (-23,46%) i BiomedLublin (-22,86%). Pogorszenie się sentymentu na globalnych giełdach wpłynęło również na odwrót inwestorów od bardziej ryzykownych walut, na czym ucierpiały notowania złotego. W przypadku EUR/PLN kurs wybił się z sierpniowej konsolidacji i w trakcie kilku dni z rejonów 4,38 dotarł ponad 4,45.

Analogiczny ruch obserwowaliśmy na parze USD/PLN, która z poniżej 3,70 na koniec sierpnia wybiła się ponad 3,75 pod koniec ubiegłego tygodnia. Jeżeli chodzi o inne klasy aktywów zwracamy uwagę na korektę cen ropy naftowej. W przypadku gatunku Brent, po tym jak notowania na początku tygodnia osiągnęły lokalne szczyty powyżej 46 USD za baryłkę, w drugiej części tygodnia obniżyły się w rejon 42 USD za baryłkę. Mimo wspierających danych ze Stanów Zjednoczonych o malejących zapasach, inwestorzy większą uwagę przyłożyli do publikowanych przez OPEC danych, które wskazują na utrzymujący się wzrostowy trend wydobycia czarnego surowca.

Informacja dot. rynku funduszy inwestycyjnych

W minionym tygodniu najlepiej zachowywały się fundusze dłużne zagraniczne, które średnio zyskały aż 0,52%. Fundusze dłużne PLN nie mają za sobą aż tak dobrego okresu – stopa zwrotu w ubiegłym tygodniu wyniosła średnio 0,02%. Relatywnie najlepiej w powyższej grupie zachowywały się fundusze papierów dłużnych polskich skarbowych długoterminowych i papierów dłużnych polskich korporacyjnych, które rosły średnio o 0,06%. Najgorzej radziły sobie fundusze dłużne uniwersalne (-0,02%).

Fundusze akcji zagranicznych osiągnęły średnią stratę na poziomie 0,61%. Relatywnie najsilniejsze były fundusze akcji amerykańskich (+0,07%), a najsłabsze fundusze akcji tureckich (-3,16%). Fundusze akcji polskich były najgorszym segmentem funduszy w ubiegłym tygodniu z średnim wynikiem na poziomie -1,49%.

Sytuacja makroekonomiczna. Polska i świat

Komentarz:

Ostateczne dane o polskim PKB w II kw. potwierdziły wstępne wyniki spadku o 8,2% r/r (-8,9% kw/kw po odsezonowaniu). Popyt krajowy zniżkujący o 9,5% r/r okazał się głównym motorem recesji. Dane potwierdziły największe spadki w sektorach bezpośrednio dotkniętych lockdown – zmiana w zakwaterowaniu i gastronomii wyniosła prawie -80% r/r. Z kolei w transporcie i logistyce spadła aż o 15,7% r/r, odzwierciedlając ogólne spowolnienie aktywności gospodarczej. Również przemysł i handel zanotowały dwucyfrowe spadki w II kwartale, ale

wpływ pozostałych sektorów, w tym budownictwa i nieruchomości oraz usług informatycznych i komunikacyjnych, był zasadniczo płaski lub nawet nieznacznie pozytywny. Niemniej wraz z zakończeniem lockdown pod koniec maja aktywność gospodarcza, w tym w najbardziej dotkniętych sektorach, szybko ożywiła się, wskazując na silne odbicie pod koniec II i III kwartału. Powinno to zapewnić wyraźne wzrost kwartalnego PKB w 3Q20 i zmniejszyć tempo rocznego spadku PKB, co sugerują już dostępne dane i ankiety o większej częstotliwości publikacji. Nawet zakładając, że tempo ożywienia spowolni w ostatnich miesiącach roku, wg ekonomistów BNP Paribas roczny PKB Polski nie powinien spaść o wiele więcej niż 3% w porównaniu z 2019 r.

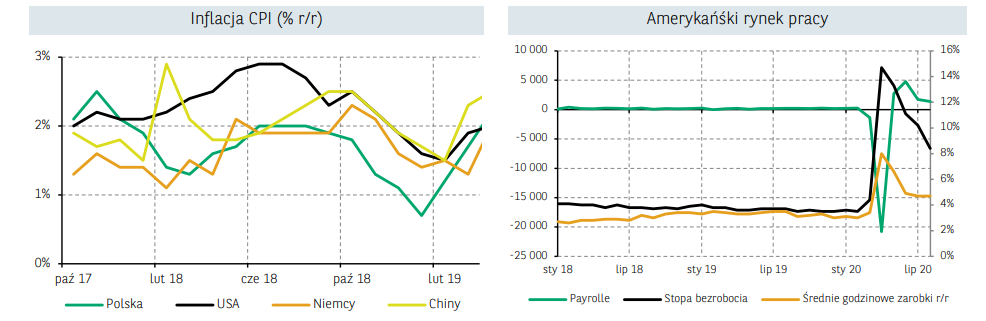

W minionym tygodniu opublikowano krajowy wskaźnik inflacji CPI (dane wstępne). Według GUS w sierpniu inflacja spowolniła do 2.9% r/r prawdopodobnie za sprawą spadku cen żywności w ujęciu miesięcznym i obniżenia się inflacji bazowej do około 4.0-4.1%.

Z kolei inwestorzy na rynkach globalnych zwracali uwagę w minionym tygodniu na dane ze Stanów Zjednoczonych. Nastroje w USA są wspierane przez dobre wskazanie odczytu ISM dla sektora przemysłowego, który okazał się lepszy od oczekiwań i wyniósł 56.0 pkt.

W połowie tygodnia uwaga rynków po części skupiona była na raporcie ADP dotyczącym nowych miejsc pracy w USA w sektorze prywatnym. W sierpniu powstało 428 tys. nowych miejsc pracy, jednak wartość ta była znacznie poniżej oczekiwanego wzrostu o 950 tys. Z kolei oficjalne dane z amerykańskiego rynku pracy publikowane przez Departament Pracy okazały się dobre. W sierpniu w sektorze pozarolniczym przybyło ponad 1,3 mln nowych miejsc pracy, co było zgodne z konsensusem. Obniżeniu uległa również stopa bezrobocia z 10.2% do 8.4%.

Źródło: Biuro Maklerskie Banku BNP Paribas S.A.