Szczepionka na Covid-19 wzbudza euforię na rynkach akcji

Spis treści

Komentarz tygodniowy z dnia 16 listopada 2020 r.

Najważniejsze informacje w skrócie

- Miniony tydzień na rynkach akcji należał do jednych z najlepszych pod względem stóp zwrotu w ostatnich latach. Niespodziewany optymizm wywołały doniesienia o dużej skuteczności szczepionki na Covid-19 przygotowywanej przez Pfizer. Amerykański koncern farmaceutyczny poinformował, że rozwijany projekt szczepionki przeciwko Covid-19 ma ponad 90 proc. skuteczności.

- Inwestorzy wykorzystali więc podaną w poniedziałek informację do realizacji zysków w segmencie technologicznym i zakupów przecenionych akcji m.in. spółek lotniczych, paliwowych, konsumenckich, banków albo spółek przemysłowych. W odpowiedzi na doniesienia o szczepionce mocno zyskiwały notowania ropy naftowej. Gatunek Brent zyskał ponad 8,0% i zakończył tydzień ponad 43,5 USD za baryłkę. Wyraźnie rosły także notowania surowców przemysłowych.

- Szacunek GUS odnośnie dynamiki PKB w III kwartale wskazał -1,6% r/r oraz +7,7% kw/kw, co było zbliżone do oczekiwań. Dokładne rozbicie wkładu poszczególnych kategorii na produkt krajowy brutto poznamy dopiero pod koniec miesiąca, jednakże można oczekiwać znacznej poprawy względem II kwartału zarówno w obszarze sprzedaży detalicznej, jak i przemysłu, które to nadrabiały straty po wiosennym lockdown.

Rynek finansowy. Polska i świat

Komentarz:

Miniony tydzień na rynkach akcji należał do jednych z najlepszych pod względem stóp zwrotu w ostatnich latach. Jeszcze w poniedziałek rano wydawało się, że w otoczeniu powszechnego uznania triumfu kandydata Demokratów w wyścigu o fotel prezydenta USA, uwaga inwestorów ponownie skieruje się na pandemię Covid-19, tym bardziej że w weekend w skali globalnej liczba zakażonych przekroczyła 50 mln osób, a część inwestorów będzie kuszona realizacją krótkoterminowych zysków wygenerowanych w poprzednim tygodniu. Ostatecznie jednak poniedziałkowy handel przyniósł niespodziewany optymizm, który wywołały doniesienia o dużej skuteczności szczepionki na Covid-19 przygotowywanej przez Pfizer. Amerykański koncern farmaceutyczny poinformował, że rozwijany projekt szczepionki przeciwko Covid-19 ma ponad 90 proc. skuteczności. Pfizer zapewnił również, że w 2021 r. może wyprodukować do 1,3 mld dawek substancji.

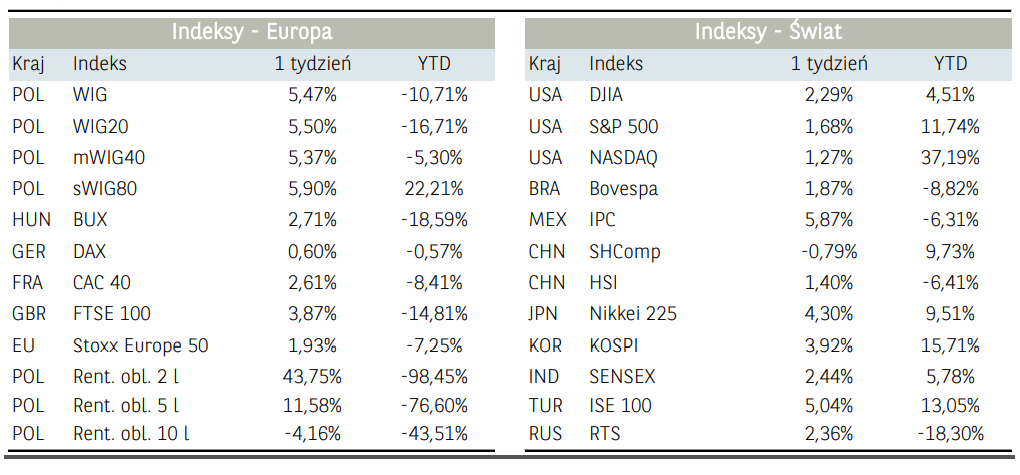

Powyższa informacja przyniosła wręcz euforię na rynkach akcji. Indeksy bazowe w Europie Zachodniej kończył poniedziałkowy handel z ponad 5,0% wzrostami – francuski CAC40 wzrósł 7,56% i znalazł się najwyżej od marca. W kolejnych dniach, w szczególności we wtorek, obserwowaliśmy kontynuację silnego optymizmu. Potencjalna perspektywa skuteczniejszej walki z pandemią rozpaliła wyobraźnię inwestorów i spowodowała mocne wzrosty na światowych rynkach akcji, szczególnie w obszarze spółek cyklicznych. Do tej pory ten segment rynku zachowywał się wyraźnie słabiej od spółek wzrostowych. Inwestorzy wykorzystali więc podaną w poniedziałek informację do realizacji zysków w segmencie technologicznym i zakupów przecenionych akcji m.in. spółek lotniczych, paliwowych, konsumenckich, banków albo spółek przemysłowych. W drugiej połowie tygodnia światowe rynki akcji kontynuowały wzrosty, choć ich skala była już mniejsza niż w ostatnich dniach. Obserwowaliśmy także wyczerpywanie się trendu rotacji inwestorów ze spółek wzrostowych w kierunku cyklicznych. Doniesienia o relatywnie wysokiej skuteczności szczepionki oraz szacunkowych terminach jej powszechnego użycia całkowicie zmieniają postrzeganie inwestorów w średnim i długim terminie, bowiem zmniejsza się prawdopodobieństwo trwania pandemii w perspektywie 1-3 lat. Z drugiej strony po gdy rynek ochłonął, inwestorzy przeszli do analiz szczegółów począwszy od realnego terminu podania, przez niezbędną infrastrukturę logistyczną po okres nabycia odporności.

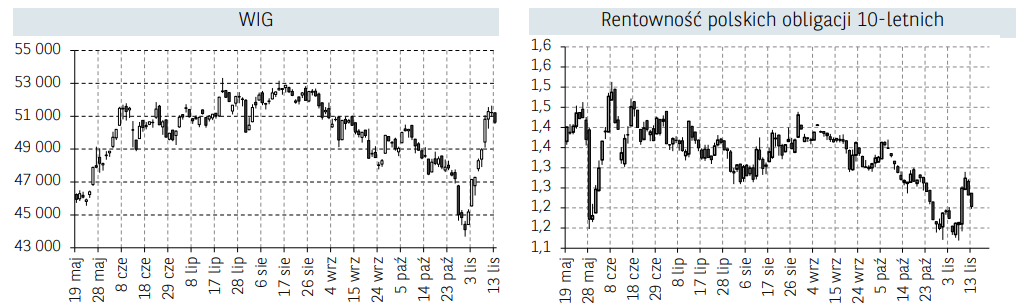

W zeszłotygodniowym otoczeniu najważniejsze indeksy giełdowe na rankach rozwiniętych zyskały nawet 5,0%, natomiast wzrosty w nieco mniejszej skali miały miejsce w przypadku Wall Street, gdzie był wyraźnie widoczny przepływ kapitału między sektorami – o ile sam S&P500 wzrósł o nieco ponad 2,0%, o tyle Dow Jones Industrial zyskał 4,08% przy spadku technologicznego Nasdaq100 o 1,27%. W przypadku krajowego rynku akcji w przypadku WIG20 zmiana tygodniowa wyniosła ok. 3%, niemniej należy wspomnieć o bardzo dobrym performance sektora bankowego – WIG Banki zyskał blisko 20% w skali tygodnia. Dwucyfrowe wzrosty zanotował również sektor paliwowy i energetyczny, a na drugim biegunie znalazł się WIG Games oraz WIG Leki z ponad 5,0% spadkami.

W odpowiedzi na doniesienia o szczepionce mocno zyskiwały notowania ropy naftowej. Gatunek Brent zyskał ponad 8,0% i zakończył tydzień ponad 43,5 USD za baryłkę. Wyraźnie rosły także notowania surowców przemysłowych. Inwestorzy oczekują, że oczekiwana odbudowa popytu nastąpi dużo wcześniej niż oczekiwano jeszcze tydzień temu. W powyższym otoczeniu zdecydowanie słabiej radziły sobie metale szlachetne – złoto podobnie jak srebro straciło ponad 3,0%. Z kolei na rynku długu nastąpiły mocny wzrost rentowności na wszystkich rynkach. W przypadku krajowych 10-letnich obligacji skarbowych rentowności wzrosły do poziomu 0,90% z 0,80% na koniec poprzedzającego tygodnia.

Informacja dot. rynku funduszy inwestycyjnych

Październik był szóstym z kolei miesiącem bardzo dobrej sprzedaży funduszy inwestycyjnych, której bilans ogółem wyniósł ponad 2,5 mld zł netto. Polacy nadal inwestują konserwatywnie, wybierając przede wszystkim fundusze dłużne i krótkoterminowe dłużne. Fundusze dłużne zanotowały w październiku napływy netto w wysokości 1 997 mln zł, a krótkoterminowe dłużne 510 mln zł. Trzeci miesiąc z rzędu odpływy netto zanotowały natomiast fundusze akcji,

w październiku w wysokości 442 mln zł. Wartość aktywów netto funduszy inwestycyjnych na koniec października wyniosła ponad 271 mld zł.

Ubiegły tydzień był w szczególności udany dla zarządzających funduszami akcji polskich, którzy osiągnęli średnią stopę zwrotu na poziomie 4,56%. Bardzo dobrze radzili sobie także zarządzający funduszami akcji europejskich rynków rozwiniętych z średnim wynikiem na poziomie 3,70%. Relatywnie słabo wypadła natomiast grupa funduszy globalnych rynków rozwiniętych z średnim wynikiem na poziomie 0,77%.

Sytuacja makroekonomiczna. Polska i świat

Komentarz:

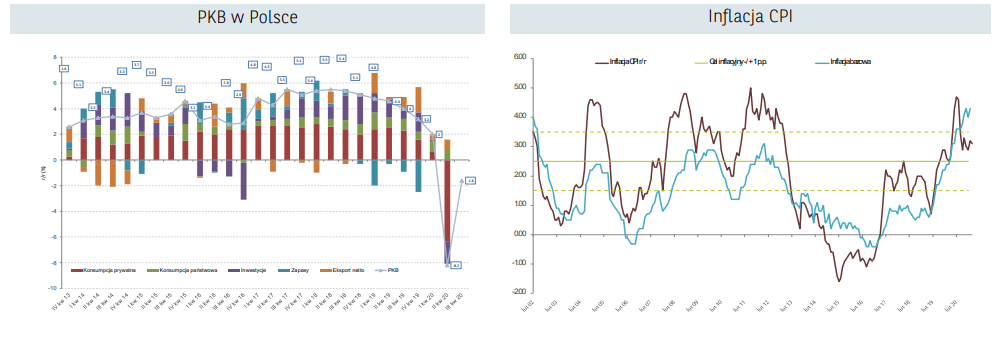

Najważniejszymi danymi publikowanymi w zeszłym tygodniu w Polsce był szacunek GUS odnośnie dynamiki PKB w III kwartale. Wyniosła ona – 1,6% r/r oraz +7,7% kw/kw, co było zbliżone do oczekiwań (odpowiednio -1,7% r/r i +8,0% kw/kw). Dokładne rozbicie wkładu poszczególnych kategorii na produkt krajowy brutto poznamy dopiero pod koniec miesiąca, jednakże można oczekiwać znacznej poprawy względem II kwartału zarówno w obszarze sprzedaży detalicznej, jak i przemysłu, które to nadrabiały straty po wiosennym lockdown. Na bazie danych o bilansie płatniczym można także szacować dodatni wpływ eksportu netto, na wolniejsze odbicie inwestycji wskazywały natomiast dane o produkcji budowlano-montażowej publikowane za III kwartał. Ponadto zwracamy uwagę, iż w obecnym środowisku dane te są już mocno historyczne, a wprowadzane stopniowo w IV kwartale restrykcje będą ponownie ciążyć na wynikach gospodarczych. Przy czym tym razem w mniejszym stopniu wpływają na przemysł (zarówno w Polsce, jak i Europie) gdzie nie mamy do czynienia z przerwaniem łańcuchów dostaw i zatrzymaniem produkcji, a obostrzenia dotykają raczej sfery konsumpcji prywatnej.

GUS opublikował w zeszłym tygodniu także finalny odczyt inflacji CPI za październik, który był lekko powyżej wstępnego (3,1% vs 3,0% r/r). Ponadto dziś poznaliśmy również odczyt inflacji bazowej, który był zgodny z oczekiwaniami (4,2% r/r przy 4,3% we wrześniu). Inflacja kontynuuje więc umiarkowane hamowanie, na co wpływają głównie ceny żywności i paliw, a także transportu, łączności, rekreacji i kultury. Z drugiej strony silny wzrost (+7,3% r/r) utrzymują ceny usług.

W przypadku danych z rynków zagranicznych również zwracamy uwagę na szereg odczytów inflacji, które to były przeważnie minimalnie poniżej oczekiwań (m.in. Chiny, Węgry, Czechy, USA) albo zgodne z prognozami ale utrzymujące się na niskich poziomach (Francja, Niemcy, Hiszpania). Odnośnie koniunktury zwracamy uwagę na spadki indeksów Uniwersytetu Michigan w USA (77,0 pkt. przy 82,0 oczekiwaniach i 81,8 w październiku) oraz indeksu Zew w Niemczech (39,0 pkt. przy 41,7 pkt. prognozy i 56,1 pkt. w październiku), co jest obrazem wpływu drugiej fali pandemii COVID-19 na gospodarkę.

Źródło: Biuro Maklerskie Banku BNP Paribas S.A.