Ceny mieszkań w Polsce. Czy to dobry moment na wzięcie kredytu hipotecznego?

O prawie 11 proc. podrożały mieszkania w Polsce w trzecim kwartale 2020 r.* – chociaż Główny Urząd Statystyczny nie podał jeszcze informacji za cały rok, to wyraźnie widać, że pandemia COVID-19 nie wyhamowała wzrostu ich cen. W tym samym czasie oprocentowanie kredytów hipotecznych znalazło się na rekordowo niskim poziomie.

Ponad 221,9 tys. (+7 proc. r/r) nowych mieszkań zostało oddanych do użytku w Polsce w ubiegłym roku. W tym samym czasie urzędnicy wydali pozwolenia na budowę prawie 276 tys. (+2,8 proc. r/r) lokali mieszkalnych – informuje GUS**. W obu przypadkach to rekordowe wyniki. Oznacza to, że popyt na mieszkania w okresie spowolnienia gospodarczego w Polsce wcale nie zmalał.

Rajd cen mieszkań – ponad 30 proc. w górę w pięć lat

Popyt na mieszkania pociągnął za sobą wzrost ich cen. Według GUS poszły one średnio w górę o 10,9 proc. (dane za 3.kw. 2020). Skok w porównaniu do 2019 r. nie przekroczył 10 proc. tylko w województwach: lubuskim, opolskim, pomorskim, świętokrzyskim, warmińsko-mazurskim i wielkopolskim.

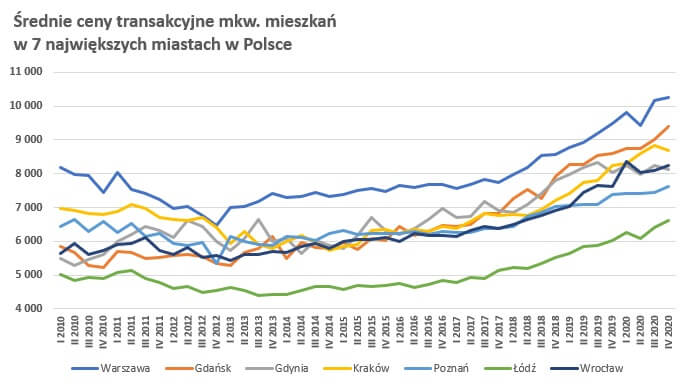

Wbrew temu, czego można było się spodziewać na początku pandemii, ceny mieszkań nie spadły również pod wpływem wyhamowania na rynku najmu. Najlepiej widać to w dużych miastach. Jak policzył Narodowy Bank Polski***, średnia cena mkw., jaką trzeba zapłacić u deweloperów w siedmiu największych miastach (Warszawa, Gdańsk, Gdynia, Kraków, Łódź, Poznań, Wrocław) przekracza już 8,8 tys. zł. Oznacza to, że w ciągu ostatnich pięciu lat mieszkania w tych miastach podrożały średnio o 35 proc.

Źródło: Ceny transakcyjne na rynku pierwotnym – NBP.

Tak dynamiczny wzrost cen nieruchomości powoduje, że osoby rozważające zakup mieszkania, coraz rzadziej decydują się na czekanie z nadzieją na spadek kosztów mkw. Ich decyzjom sprzyja wyjątkowo korzystna sytuacja na rynku kredytów mieszkaniowych.

Kredyty hipoteczne rekordowo tanie!

W tym samym czasie, gdy ceny mieszkań dynamicznie rosły, koszt kredytów hipotecznych w bankach systematycznie spadał. To efekt serii obniżek stóp procentowych, od których uzależnione jest m.in. oprocentowanie kredytów mieszkaniowych. Po raz ostatni Rada Polityki Pieniężnej obcięła stopy procentowe w maju ubiegłego roku do najniższego w historii poziomu 0,1 proc. (tzw. główna stopa referencyjna).

Co więcej, z prognoz ekonomistów ankietowanych przez NBP można wnioskować, że w tym roku stopy procentowe nie pójdą w górę, a więc i koszt kredytów pozostanie rekordowo niski.

Średni koszt kredytu hipotecznego**** to obecnie 2,8 proc. w skali roku, podczas gdy jeszcze pięć lat temu sięgał 4,4 proc. Oznacza to spore oszczędności dla kredytobiorców.

Przykład: miesięczna rata kredytu hipotecznego na 300 tys. zł (30 lat, raty równe) przy koszcie 2,8 proc. w skali roku to około 1.230 zł. Rata od tego samego kredytu przy oprocentowaniu 4,4 proc. w skali roku wyniosłaby około 1.500 zł.

Kwota w naszym przykładzie nie wzięła się przypadkowo. To bowiem średnia wysokość kredytu hipotecznego, które są obecnie brane w bankach (dokładnie 295,6 tys. zł według raportu AMRON-SARFiN po 4.kw.2020). Większość kredytobiorców (około 65 proc.) zaciąga te zobowiązania na 25-35 lat. Jak zauważają autorzy wspomnianego raportu, w całym 2020 r. kredyty mieszkaniowe, pomimo pandemii, cieszyły się niezmiennym zainteresowaniem – liczba wniosków o kredyt hipoteczny spadła zaledwie o 0,6 proc. r/r.

https://www.bnpparibas.pl/blog/wklad-wlasny-przy-zakupie-mieszkania-na-kredyt-co-to-jest-i-jak-go-policzyc

Niskie oprocentowanie lokat zachęca do kupna mieszkań

Dla osób, które rozważają zakup mieszkania, moment na zaciągnięcie kredytu hipotecznego jest obecnie wyjątkowo dobry. Rekordowo niskie stopy procentowe dają argument za taką decyzją nie tylko w powodu możliwości wzięcia taniego kredytu. Również oprocentowanie depozytów jest najniższe w historii. Część osób także z tego powodu decyduje się na wyciągnięcie oszczędności i wpłacenie ich jako wkład własny przy zakupie mieszkania na kredyt.

Większość kupujących mieszkanie decyduje się na wkład własny w wysokości od 20 proc. do 50 proc. wartości nieruchomości. Resztę kwoty zakupu finansują kredytem hipotecznym.

Przykład: Jak rozumieć pojęcie wkładu własnego? Przy zakupie mieszkania z wykorzystaniem kredytu hipotecznego bank wymaga, by kredytobiorca pokrył część kosztu lokalu. To rodzaj zabezpieczenia dla banku, który sprawdza też w ten sposób wiarygodność klienta. Stosunek kwoty kredytu do wartości nieruchomości określa się jako wskaźnik LtV (Loan to Value). Im jest on wyższy, tym mniej własnych oszczędności kredytobiorca wpłacił jako wkład własny. Załóżmy, że nabywca kupuje mieszkanie o wartości 500 tys. zł i wpłaca 100 tys. zł jako wkład własny. W tym przypadku wskaźnik LtV to 80 proc., a wkład własny 20 proc. Gdyby klient wpłacił 250 tys. zł, ta proporcja zmieni się na 50/50.

***